과거에 거듭 실패한 중추신경계 신약엔 주의 … 프리미엄 고공행진 … SPAC 상장 증가세

바이오파마 기업들은 작년에 들어서면서 흥분을 가라앉혔다. 2019년의 전례 없이 많은 금액의 인수합병(M&A)이 성사된 후 또다시 기록을 경신할 가능성의 희박애 보였다. 다가오는 미국 대통령 선서가 제약산업 정책에 미칠 영향을 관망하면서 소강세를 보일 것으로 예측했다. 아니나 다를까 예상은 맞아 떨어졌다. 그런데 그것은 생각하지도 못했던, 100년에 한 번 올 법한 신종 전염병 탓이었다.

미국 언론 및 기업분석 전문가들에 따르면 소강 상태는 지난해 봄 2~3개월정도 지속되다가 6월에 접어들자 주춤했던 협상들이 재개되기 시작했다. 비즈니스 개발팀들은 실제로 만나는 회의보다는 온라인 회의에 익숙해졌다. 일각에서는 일단 인수 대상 회사에 대한 방향이 잡히면 이례적으로 인수합병 욕구가 높아지는 현상도 감지됐다.

쿨리(Cooley)의 M&A 공동대표인 바바라 보든(Barbara Borden)은 “지난 몇 달 동안 우리 M&A 그룹은 일감이 없었다”고 말했다.

그러다 작년 12월 12일에 아스트라제네카가 390억달러에 알렉시온(Alexion)을 인수하면서 대규모 거래가 터졌지만 연초부타 이어져온 더딘 속도를 상쇄하기에는 역부족이었다.

기업 분석기관인 언스트앤영(Ernst & Young, EY)은 2020년에 1590억달러 규모의 바이오기업 간 거래 실적이 집계됐는데 이는 연간 기준이 된 2000억달러에 훨씬 못 미치는 수치다. PwC는 거래 건수도 2019년에 비해 2% 감소한 것으로 나타났다.

그럼에도 불구하고 거래업체들은 2020년 하반기 거래 규모 상승세를 좋은 신호로 봤다. 올해에는 더 완전한 반등을 기대하고 있다. 그러나 잠재적 장애물이 있다. 신생 바이오텍은 현금 조달이 용이하기 때문에 다수는 신제품을 확보하려는 대형 제약회사들과 거래하는 데 개방적이지 않을 수 있다.

정치적, 규제적 역풍도 일어날 수 있다. 법무법인 굿윈(Goodwin)의 글로벌 인수합병 회장인 스튜어트 케이블(Stuart Cable)은 로슈가 2019년 2월 25일 미국 펜실베니아주 필라델피아시 소재 스파크테라퓨틱스(Spark Therapeutics)를 43억달러에 인수하면서 독점 금지 조항과 맞닥트리는 곤경에 처한 것을 예의주시해야 한다고 말했다.

케이블은 “2021년 내가 가장 신경쓰는 것은 대형 회사의 구매 의사가 아니라 우리가 이 거래를 승인받을지에 대한 여부”라고 말했다. 올해 바이오제약 기업들이 인수합병 거래에서 구체적으로 생각할 5가지를 요약해본다.

인수 경쟁에 빅파마 외에 사모펀드가 뛰어들다

대형 제약사들은 흥미로운 신생 생명공학을 구입하거나 그와 같이 일하기 위해 서로 경쟁하는데 익숙하다. 그러나 미래에는 사모펀드와 더 많은 경쟁을 해야 할 수 있게 될지도 모른다.

사모펀드 투자자들은 지난 10년 동안 의료 서비스에 더 많은 관심을 보였다. 가장 최근 일어난 가장 유명한 사례가 사모펀드인 KKR이 2019년 11월 미국의 양대 드럭스토어 체인업체 ‘월그린’과 영국의 메이저 드럭스토어 체인업체 ‘부츠’를 보유한 지주회사인 월그린 부츠 얼라이언스(Walgreens Boots Alliance)를 인수하기 위해 공식 접촉하는 과정에서 역사상 가장 많은 금액을 지불할 뻔 했다는 블룸버그의 보도다.

신약개발도 사모 펀드들의 레이더에 포착되고 있다. 작년 4월, 사모펀드인 블랙스톤은 미국 매사추세츠주 캠브릿지 소재 알닐람 제약(Alnylam Pharmaceuticals)에 20억달러를 투자했다. 이로써 알닐람은 독자적인 개발에 나설 수 있었는데 바이오테크 회사가 조달한 가장 큰 자금 중 하나로 기록될 것이다. 그 후, 7월에 블랙스톤은 또다른 생명과학 투자를 위해 사모펀드로는 사상 최대 규모의 46억달러를 확보했다.

케이블은 “KKR이나 베인(Bain) 같은 거대 사모펀드들은 일정 강도 이상으로 바이오제약 산업에 뛰어들고 있다”고 말했다. 케이블은 아직 사모펀드가 바이오테크에 대규모 투자를 할 것 같지는 않다고 생각한다. 그러나 그는 20억달러 이하의 가치로 평가되는 거래에 대해 “후기 임상 단계의 기업이나 상용화 가능 기업들을 놓고 사모펀드가 대형 제약사와 경쟁하는 증가세가 두드러질 것”이라고 예상했다.

그 예로 조산 예방약 ‘마케나’ 주사제(Makena, 성분 히드록시프로게스테론 카프론산염, hydroxyprogesterone caproate) 등 세 개의 시판된 제품을 가진 여성건강 전문기업인 미국 매사추세츠주 월섬(Waltham) 소재 아마그파마슈티컬스(Amag Pharmaceuticals)는 작년 10월 사모펀드 회사인 아폴로 글로벌 매니지먼트(Apollo Global Management)와 관련이 있는 한 전문 제약 회사에 의해 약 6억5000만달러에 인수됐다.

대형 제약회사들도 제안을 가다듬어야 한다

사모펀드만이 대영 제약회사 구매자들에게 잠재적인 장애물은 아니다. 바이오테크 기업들은 벤처 투자가와 공공 투자자들로부터 유난히 큰 액수의 돈을 모금해왔다. 투자기관인 피치북(Pitchbook)과 SVB리링크(Leerink) 자료에 따르면 지난해 이 분야의 벤처 거래는 250억달러에 육박해 2019년보다 50% 이상 증가한 것으로 나타났다.

나스닥 자료에 따르면 지난해 80여개의 헬스케어기업이 상장됐으며 이 중 2억달러 이상을 조달한 곳은 31개가 넘어 사상 최대의 상장 실적을 올렸다.

현금 유입이 새로운 생명공학기업을 만들고 결과적으로 더 많은 인수합병 목표물이 나오지만 이는 더 큰 제약회사들과 계약을 맺지 않고도 더 오래 자립적으로 연구개발에 매진할 수 있게 됐음을 일러준다.

케이블은 “대형 제약사의 주된 논거는 ‘약을 개발할 수 있는 충분한 돈을 드리겠습니다’인데, 이젠 다른 곳에도 돈은 많다”라고 말했다. 풍부한 유동성에 제약바이오로 흘러넘쳐 들어갈 돈이 풍부하다는 얘기다. 그는 “신생 바이오기업들의 경쟁은 대부분 그들끼리 하는 게 아니다. 브리스톨마이어스스큅(BMS)을 흡수하려는 화이자나, 사노피를 겨냥하고 있는 미국 머크(MSD)와는 다르다. 이들의 경쟁 목표는 계속적인 독립이다. 즉 최대한 자립해서 시장가치를 높이는 데 있다.

따라서 신생기업 인수에 나서는 기성 제약사들은 바이오테크 기업들이 어떻게 일하는지 손발을 맞춰보고 바이오테크들의 환심을 사야 할 것이다.

지난 해 암 치료제 개발을 선도하기 위해 6개 이상 거래에서 270억달러를 쏟아부은 길리어드사이언스의 최고재무책임자(CFO)인 앤드류 디킨슨(Andrew Dickinson)은 “길리어드는 에이즈와 C형간염 등 기존 감염질환에서 항암제 분야로 전환하려는 목표가 명확했다”며 “이를 달성하기 위해 거래를 계속할 것이고, 내가 할 수 없는 것은 거래를 중단하는 것”이라고 말했다. 특정 거래를 성사시키기 위해 관성에서 벗어나 개방적, 적극적으로 나섰음을 강조했다.

딜로이트(Deloitte) 인수합병 실무 책임자인 바룬 부디라자(Varun Budhiraja)는 “혁신의약품 경쟁에서 선점하려면 바이어들이 전략적으로 베팅하기 위해 매우 일찍 들어와 잠재적 경쟁이나 교란을 앞서야 할 것”이라고 말했다. 그는 “많은 포옹이 시간이 지나면서 거래로 바뀌게 된다”고 덧붙였다.

프리미엄이 천정부지로 치솟다

풍부한 자금을 지원받는 생명공학기업들을 차지하기 위한 치열한 경쟁의 추가적인 결과는 거래를 성사시키기 위해 더 많은 돈을 쏟아내야 한다는 점이다.

지난해에만 포톨라제약(Portola Pharmaceuticals), 아이뮨테라퓨틱스(Aimmune Therapeutics), 이뮤노메딕스(Immunomedics) 등이 각각 시장가치의 두 배 이상에서 판매됐다. EY에 따르면, 2020년에 바이오파마들은 평균 74%의 프리미엄을 더해 거래됐다.

EY의 미국 시장을 위한 보건과학과 건강(Health Sciences and Wellness for American Markets)의 리더인 아르다 우랄(Arda Ural)은 “지금은 판매(매각)하기에 좋은 시기”라고 말했다. 즉 매도자 우위인 시대다.

내부 연구와 개발이 부진한 대형 제약사들은 신약과 신기술에 접근하기 위해 비싼 프리미엄을 지불하는 데 익숙해져 있다. 하지만 그렇다고 해서 가격이 거래를 복잡하게 할 수 없다는 뜻은 아니다.

쿨리의 보든은 “프리미엄이 너무 낮으면 (매각하려는 회사의) 이사회는 불편해지고, 구매자들은 (주주와 언론의) 비판 때문에 프리미엄이 너무 높으면 불편해진다. 그러므로 이런 요소들은 당사자의 거래 의사에 심리적인 영향을 미칠 수 있다”고 말했다. 그럼에도 불구하고, 초거대 제약회사들은 거래가 마음에 든다면 가격이 방해가 되는 것 같지는 않다.

화이자 CEO인 알버트 볼라(Albert Bourla)는 지난 12일 J.P 모건 헬스케어 컨퍼런스에서 투자자들에게 “나는 상한을 가지고 있지 않다. 원한다면 우리는 기본적으로 존재하는 모든 것을 할 수 있는 능력을 가지고 있다”고 말했다.

신경질환 치료제는 더 많은 주의를 요한다

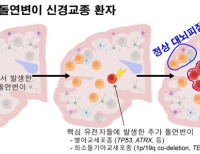

수년간 바이오파마 거래업체들의 관심은 암, 희귀질환, 면역질환뿐만 아니라 세포 및 유전자 치료제 등에 집중돼 있었다. 이제 새롭게 주목받는 분야가 신경질환이다.

대형 제약사들은 이 분야를 겨냥한 많은 약물들이 실패로 끝나자 중추신경계(CNS) 질환에서 대부분 손을 뗐다. 그러나 최근 몇 년 동안 이 분야에 대한 연구력과 이해가 향상됨에 따라 근위축성측삭경화증(Amyotrophic Lateral Sclerosis, ALS, 일명 루게릭병), 우울증, 운동장애와 같은 질병에 낙관할 수 있는 성과를 가져다줬다. 이는 다시 구매자들의 관심을 불러일으켰다.

쿨리의 생명과학 파트너링 실장 마리야 포스트너(Marya Postner)는 “내가 가장 많이 보고 있는 변화는 더 많은 회사들이 CNS로 진출하고 있다는 것”이라고 말했다.

포스트너는 파킨슨병과 알츠하이머병과 같은 신경퇴행성 질환을 연구하는 기업들이 특히 수요가 많다고 말했다. 실제로 작년 8월 바이오젠은 5억6000만달러 선불, 잠재적으로 10억달러를 지급하고 캘리포니아주 남샌프란시스코의 디날리테라퓨틱스(Denali Therapeutics)로부터 올해 3상 임상에 들어갈 예정인 파킨슨병 치료제 DNL151을 도입했다. 또 2019년 3월에 허가받은 산후우울증 치료제 주라놀론(zuranolone, 코드명 SAGE-217)을 보유한 매사추세츠주 캠브리지 소재 세이지테라퓨틱스(Sage Therapeutics)를 인수하기 위해 지난해 11월말 15억달러를 투입했다.

이후 12월에 릴리는 거의 9억달러를 들여 파킨슨병과 치매의 유전 이상을 교정하는 임상 단계 프로그램을 갖춘 유전자치료제 회사인 미국 뉴욕시 소재 프리베일테라퓨틱스(Prevail Therapeutics)를 인수하기로 합의했다. 한편 작년 9월에는 매사추세츠주 캠브리지 소재 아미릭스파마슈티컬스(Amylyx Pharmaceuticals)의 ALS 치료제인 ‘AMX0035’가 2/3상에서 좋은 결과가 나오자 환자들이 긴급사용승인을 청원하는 일까지 벌어졌다.

공공기관 및 개인의 투자 역시 이러한 두뇌에 초점을 맞춘 생명공학기업에 더 많이 이뤄지고 있다. 지난 11일에는 유전자를 자물쇠(RNA간섭 치료제, RNAi)를 통해 신경퇴행장애를 치료하려는 기업 미국 매사추세츠주 보스턴 소재 아탈란타테라퓨틱스(Atalanta Therapeutics)가 벤처캐피탈인 에프프라임캐피털(F-Prime Capital)로부터 1억1000만달러의 자금을 지원받아 출범했다. 아탈란타는 이미 바이오젠과 로슈와 협력 관계를 맺고 있다.

백지수표 회사(SPAC)들이 계속 남아 있다

최근에 화제가 된 또 다른 신경과질환 전문 생명공학기업은 화이자와 베인 캐피탈(Bain Capital)이 분사시킨 세레벨테라퓨틱스(Cerevel Therapeutics)였다.

많은 바이오기업과 마찬가지로 작년에 공모 시장에 나온 세레벨은 이례적인 방법으로 상장에 성공했다. 전형적이고 고된 주식 상장 과정을 거치지 않고, 공식적으로 인수목적특수회사(special purpose acquisition company, SPAC)으로 부르는 백지수표 회사와 합병했다.

SPAC는 기본적으로 기업시장공개(IPO)를 통해 많은 자금을 조달하고, 그 돈을 특정 산업의 유망한 기업과 합병하는 데 사용하는 목적을 가진 페이퍼 컴퍼니다. 세레벨의 경우 퍼셉티브어드바이저스(Perceptive Advisors)가 후원하는 SPAC인 아리아사이언스애퀴지션코프II (Arya Sciences Acquisition Corp II)와 결합해 4억4500만달러의 순이익을 올렸다.

세레벨은 또한 유일한 예가 아니다. 지난 10월 파나세아애퀴지션(Panacea Acquisition)은 암 치료제 스타트업인 누베이션바이오(Nuvation Bio)와의 합병을 발표했다. 올해에는 세엘진(Celgene)의 스핀아웃 회사인 셀룰러리티(Celularity)가 GX애퀴지션(GX Acquisition)과 합병해 3억7200만달러를 모금했다.

몇몇 다른 SPAC도 여전히 합병할 바이오테크를 찾고 있다. EY의 우랄에 따르면, SPAC들의 수명은 보통 2년으로 적어도 2021년까지는 이들이 바이오테크기업을 일반에 공개하는 도구로써 유용할 전망이다.

굿윈(Goodwin)의 공공 M&A 및 기업지배실무 공동 회장인 리사 하다드(Lisa Haddad)는 “SPAC들이 계속 인기를 끌기를 기대한다”고 말했다.